Konsolidačný balíček

BlogDňa 19. decembra 2023 schválila Národná rada Slovenskej republiky návrh zákona, ktorým sa od nového roka menia a dopĺňajú niektoré zákony v súvislosti so zlepšením stavu verejných financií. V jednotlivých novelizačných článkoch sa menia a dopĺňajú viaceré zákony vrátane zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov („ZDP“), ktoré upravujú zdaňovanie právnických osôb.

Zákon o dani z príjmov

1. Dividendy

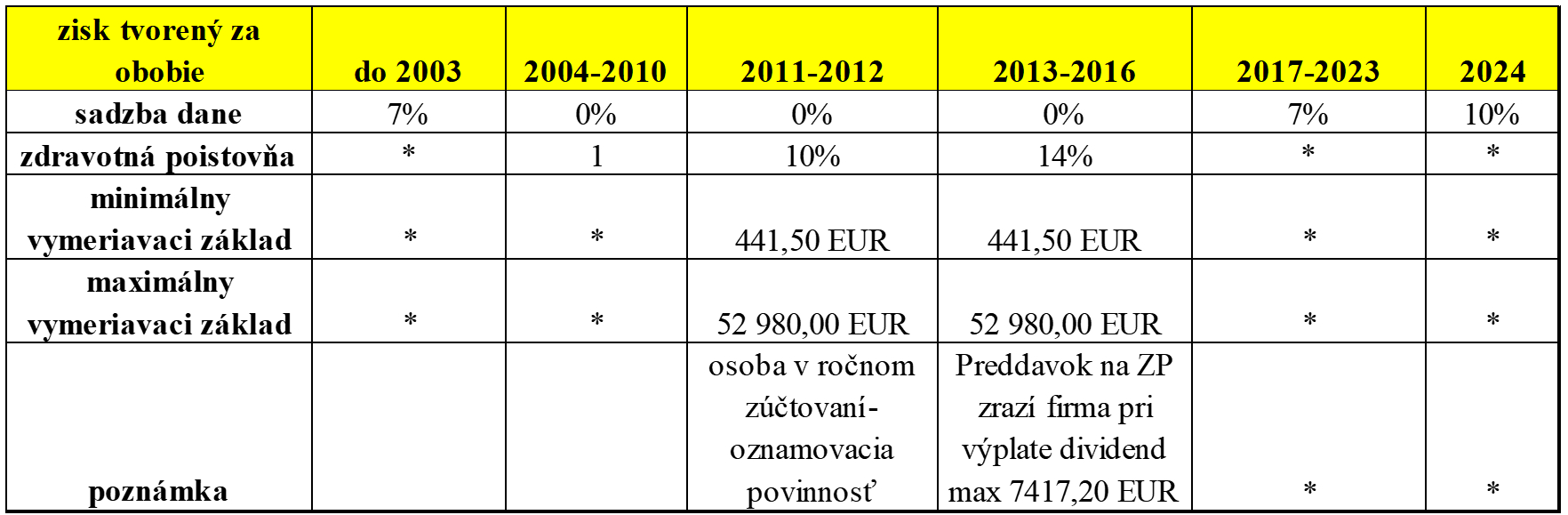

Sadzba dane FO na podiely zo zisku (dividendy) sa mení zo 7% na 10 % zo ziskov vykázaných za zdaňovacie obdobie začínajúce najskôr 1. januára 2024. Oproti pôvodnému vládnemu návrhu poslanci posunuli zvýšenie sadzby o rok- t.j. až na zisky z roku 2024 a odstránili tak možnú retroaktivitu. Na zisky roka 2023 a skoršie roky sa bude naďalej uplatňovať 7% sadzba dane.

Rovnako sa zvyšuje sadzba dane vyberaná zrážkou pri výplate dividend zo 7% na 10%.

2.Zrušenie viacerých oslobodení od dane

Novela ruší

- oslobodenia fyzických osôb pri predaji cenných papierov, ktoré nie sú obchodované na regulovanom trhu po 3 rokoch od ich nadobudnutia,

- oslobodenia pri predaji podielu v spoločnosti s ručením obmedzeným a tiež

- oslobodenia pre použitie virtuálnej meny, ktoré plánovala predošlá vláda zaviesť od 1. januára 2024.

Napriek nejasnému zneniu prechodného ustanovenia k oslobodeniam, vláda plánuje ponechať oslobodenie cenných papierov obchodovaných na regulovanom trhu po roku držby bez zmeny.

3. Zmeny pre mikrodaňovníkov

Do konca roka 2023 bol mikrodaňovník definovaný ako fyzická osoba, ktorej zdaniteľné príjmy (výnosy) za zdaňovacie obdobie neprevyšujú sumu 49 790 EUR a daňovník, ktorý je právnickou osobou, ktorého zdaniteľné príjmy (výnosy) za zdaňovacie obdobie neprevyšujú sumu 49 790,00 EUR.

Mikrodaňovníkom súčasne nie je daňovník,

- ktorý je závislou osobou a realizuje kontrolovanú transakciu za toto zdaňovacie obdobie,

- na ktorého bol vyhlásený konkurz, vstúpil do likvidácie alebo mu bol povolený splátkový kalendár,

- ktorého zdaňovacie obdobie je kratšie ako 12 po sebe nasledujúcich kalendárnych mesiacov, okrem daňovníka, ktorý má kratšie zdaňovacie obdobie z dôvodu úmrtia.

Od roku 2024 sa hranica zdaniteľných príjmov mikrodaňovníka zvýšila na 60 000,00 EUR.

Daňové výhody mikrodaňovníka zostávajú zachované a zahŕňajú zvýhodnené podmienky pre odpisovanie hmotného majetku, zvýhodnené pravidlá odpočtu daňovej straty, zavedenie možnosti tvorby daňových opravných položiek k nepremlčaným pohľadávkam v súlade s účtovnými predpismi, zvýhodnené odpisovanie pohľadávok a príslušenstva či použitie 15% sadzby dane z príjmov.

4. Znížená sadzba dane z príjmov

Okrem mikrodaňovníkov si budú môcť uplatniť 15% sadzbu dane z príjmov aj fyzické osoby, ktoré majú príjmy z podnikania alebo z inej samostatne zárobkovej činnosti, resp. právnické osoby, ktoré budú mať zdaniteľné príjmy do 60 000 EUR.

Zmena hranice pre uplatnenie 15% sadzby dane sa použije prvýkrát v zdaňovacom období, ktoré začína najskôr 1. januára 2024, t. j. v prípade daňovníka so zdaňovacím obdobím hospodársky rok najskôr v zdaňovacom období, ktoré začína v priebehu kalendárneho roka 2024.

5. Minimálna daň pre PO

Zavádza sa minimálna daň pre tie právnické osoby, ktorých vypočítaná daňová povinnosť nedosiahla zákonom stanovenú minimálnu daň:

- ak PO nepresiahla príjmy 50 000,00 EUR , minimálna daň bude vo výške 340,00 EUR

- ak sú príjmy 50 000,00 EUR - 250 000,00 EUR , minimálna daň bude 960,00 EUR

- ak sú príjmy viac ako 250 000,00 EUR , ale menšie ako 500 000,00 EUR, daň bude 1 920,00 EUR,

- ak budú príjmy viac ako 500 000,00, minimálna daň bude 3 840,00 EUR

Za zdaňovacie obdobie kratšie ako 12 bezprostredne po sebe nasledujúcich kalendárnych mesiacov sa minimálna daň právnickej osoby vypočíta vo výške súčinu 1/12 minimálnej dane a počtu kalendárnych mesiacov zdaňovacieho obdobia.

Výnimky z platenia minimálnej dane sa vzťahujú na:

- daňovníka, ktorému vznikla prvýkrát povinnosť podať daňové priznanie za zdaňovacie obdobie, v ktorom vznikol (okrem daňovníka, ktorý je právnym nástupcom daňovníka zrušeného bez likvidácie),

- neziskové organizácie a o. s.,

- daňovníka, ktorý prevádzkuje aj chránenú dielňu alebo chránené pracovisko,

- daňovníka napr. po vstupe do likvidácie, konkurzu atď.,

- daňovníka, ktorým je pozemkové spoločenstvo, ak dosahuje len príjmy z činností podľa osobitného predpisu so zdaniteľnými príjmami (výnosmi) neprevyšujúcimi sumu 10 000,00 EUR,

- daňovníka počnúc zdaňovacím obdobím, v ktorom bolo daňovníkovi doručené oznámenie o začatí konania o zrušení spoločnosti.

Zavádza sa možnosť zápočtu zaplatenej minimálnej dane v troch bezprostredne po sebe nasledujúcich zdaňovacích obdobiach.

Daňovník, ktorému zanikol nárok na započítanie zaplatenej minimálnej dane z dôvodu, že uplynula ustanovená 3-ročná doba, stráca nárok na jej vrátenie. Nárok na jej vrátenie zaniká aj daňovníkovi, ktorý sa ruší bez likvidácie, a to ku dňu zrušenia bez likvidácie, a daňovníkovi vstupujúcemu do konkurzu alebo likvidácie ku dňu vstupu do tohto režimu.

Poistné odvody

6. Zvýšenie zdravotného poistenia

Sadzba zdravotného poistného pre zamestnávateľov sa od začiatku roka zvyšuje z 10% na 11% (resp. z 5% na 5,5%, ak zamestnáva osoby so zdravotným postihnutím). Zdravotné odvody sa tak stanú ešte vyššie v porovnaní s okolitými krajinami. Čistá mzda zamestnanca sa síce nezmení, no náklady na zamestnávanie sa spoločnostiam výrazne zvýšia.

Rovnako sa zvyšuje aj sadzba poistného pre SZČO, samoplatiteľov a poistencov štátu zo 14% na 15% (pre osoby so zdravotným postihnutím sa mení zo 7% na 7,5%).

7. Zníženie odvodov do druhého piliera

Príspevky do druhého piliera sa znížia zo súčasných 5,5% na 4%, čím vláda plánuje získať dodatočné prostriedky napr. na výplatu súčasného 13. dôchodku.

V Senici 10.1.2024

Ing. Lucia Sandtner, PhD

Audítor, daňový poradca