Zdaňovanie cenných papierov po prijatí konsolidačného balíčka

BlogDňa 19. decembra 2023 schválila Národná rada Slovenskej republiky návrh zákona, ktorým sa od nového roka menia a dopĺňajú niektoré zákony v súvislosti so zlepšením stavu verejných financií. V jednotlivých novelizačných článkoch sa menia a dopĺňajú viaceré zákony vrátane zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov („ZDP“), ktoré upravujú zdaňovanie právnických osôb. Novelou sa okrem iného ruší aj plánované oslobodenie, ktoré malo byť účinné od 1.1.2024

- oslobodenia fyzických osôb pri predaji cenných papierov, ktoré nie sú obchodované na regulovanom trhu po 3 rokoch od ich nadobudnutia,

- oslobodenia pri predaji podielu v spoločnosti s ručením obmedzeným a tiež

- oslobodenia pre použitie virtuálnej meny, ktoré plánovala predošlá vláda zaviesť od 1. januára 2024.

Napriek nejasnému zneniu prechodného ustanovenia k oslobodeniam, vláda ponechala len oslobodenie cenných papierov obchodovaných na regulovanom trhu po roku držby bez zmeny.

V uvedenom článku si dovoľujem zhrnúť aktuálne daňové povinnosti pri predaji cenných papierov platných k 1.1.2024

Čo je cenný papier:

Podľa základnej definície je cenný papier peniazmi oceniteľný zápis v zákonom ustanovenej podobe a forme, s ktorým sú spojené práva podľa zákona o cenných papieroch a podľa osobitných predpisov, najmä oprávnenie požadovať určité majetkové plnenie alebo vykonávať určité práva voči zákonom určeným osobám.

Základné informácie :

- cenný papier peniazmi oceniteľné právo toho, kto tento cenný papier vlastní, voči tomu kto cenný papier vydal

- najznámejšími cennými papiermi sú akcie, dlhopisy, zmenky, či vkladné knižky

- môže mať listinnú, čiže papierovú podobu alebo zaknihovanú (dematerializovanú) podobu (tzn. záznam o cennom papieri sa nachádza v centrálnej databáze v Centrálnom depozitári alebo v Centrálnom registri krátkodobých cenných papierov v Národnej banke Slovenska)

- je vydaný okamihom, keď má ustanovené všetky náležitosti a stane sa majetkom prvého majiteľa, v prípade zaknihovaných cenných papierov keď je pripísaný na účet majiteľa, klientský alebo držiteľský účet.

Cennými papiermi sú len tie, ktoré sú v zákone o cenných papieroch taxatívne vymenované, alebo sú ustanovené v osobitnom predpise. Ide najmä o tieto cenné papiere:

akcia – dlhodobý majetkový cenný papier, ktorý vyjadruje podiel majiteľa na majetku konkrétnej spoločnosti, sú s ním spojené práva akcionára ako spoločníka podieľať sa na riadení spoločnosti, jej zisku a na likvidačnom zostatku pri zániku spoločnosti,

podielový list – druh cenného papiera vydaného správcovskou spoločnosťou za účelom vytvárania podielových fondov, s ktorým je spojené právo podielnika podieľať sa na výnose v podielovom fonde;

dlhopis (obligácia) – cenný papier vydávaný dlžníkom - emitentom (štát, banka alebo podnik), ktorý sa zaväzuje vyplatiť požičané peniaze podľa vopred stanovených pravidiel vo vopred stanovenom čase a navyše vyplatiť aj úrok, resp. výnos z dlhopisu, tzv. kupón; riziko, ale aj výnos pri dlhopisoch je spravidla nižší ako v prípade akcií,

vkladné knižky – ide o formu cenného papiera na meno, ktorý potvrdzuje, že banka prijala od majiteľa peniaze (vklad), a to buď v domácej, ale aj v zahraničnej mene;

kupón – cenný papier vydaný v kupónovom hárku za účelom uplatnenia si výnosu z dlhopisu, ale aj akcie, či podielového listu

zmenka – je krátkodobý cenný papier predstavujúci bezpodmienečný písomný záväzok zmenkového dlžníka zaplatiť zmenkovú sumu v stanovenom čase.

Cennými papiermi sú aj šeky, investičné certifikáty, dočasné listy, vkladové listy, pokladničné poukážky, cestovné šeky, náložné listy a pod.

Predaj cenných papierov

Zdanenie príjmov z predaja cenných papierov je riešené v zákone č. 595/2003 Z. z. o dani z príjmov v z. n. p. (ďalej len „ZDP“), a to u:

- fyzických osôb predovšetkým v § 6, § 8 a § 9 ZDP a

- právnických osôb predovšetkým v § 13c a § 19 ZDP.

Príjmy z predaja cenných papierov nadobudnutých fyzickými osobami je možné rozdeliť na:

- príjmy z predaja cenných papierov, o ktorých fyzická osoba účtuje ako o svojom obchodnom majetku, ktoré sú potom súčasťou príjmov podľa § 6 ods. 1 a 2 ZDP, t.j. príjmov z podnikania a z inej samostatnej zárobkovej činnosti a

- príjmy z predaja cenných papierov zaraďovaných medzi ostatné príjmy fyzickej osoby podľa § 8 ZDP.

V prípade, ak daňovník účtuje alebo vedie evidenciu podľa § 6 ods. 11 ZDP o nákupe cenných papierov a ich následnom predaji, je takýto príjem vždy zdaniteľným príjmom, pričom výdavky si uplatňuje v súlade s § 19 ZDP.

Vstupná cena finančného majetku je určená v § 25a ZDP. Ak by takýto daňovník predával cenné papiere, potom by si v zdaňovacom období, kedy dochádza k ich predaju mohol uplatniť ako výdavok obstarávaciu cenu predávaných cenných papierov, ale len do výšky príjmu z ich predaja.

Príjmy z predaja cenných papierov fyzických osôb, ktoré neboli zaradené do obchodného majetku, sa posudzujú v kontexte ustanovenia § 8 ZDP.

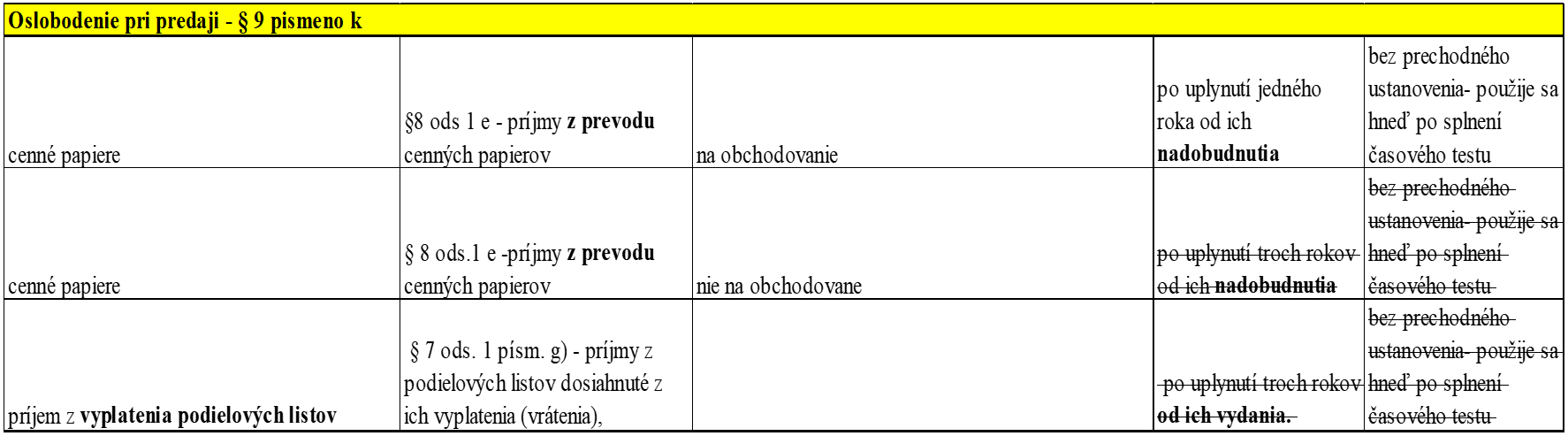

V prípade takýchto príjmov je nastavená aj možnosť oslobodenia príjmov z predaja cenných papierov, pričom je potrebné rozlišovať príjmy z predaja cenných papierov:

- prijatých na obchodovanie na regulovanom trhu alebo na obdobnom zahraničnom regulovanom trhu [§ 9 ods. 1 písm. k) ZDP],

- neprijatých na obchodovanie na regulovanom trhu alebo na obdobnom zahraničnom regulovanom trhu [§ 9 ods. 1 písm. i) ZDP],

- obchodovaných v rámci zriadených účtov pre dlhodobé investičné sporenie [§ 9 ods. 1 písm. l) ZDP].

Príjem z predaja cenných papierov, ktorý nie je od dane oslobodený, sa vysporiada prostredníctvom daňového priznania po skončení zdaňovacieho obdobia (kalendárneho roka u fyzickej osoby), pričom v prípade, ak by takýto príjem plynul daňovníkovi zo zdrojov v zahraničí (štát, s ktorým má SR uzavretú zmluvu o zamedzení dvojitého zdanenia), kde by bol zdanený, by si mohol uplatniť aj metódy na zamedzenie dvojitého zdanenia tohto príjmu na území SR.

Ak by príjmy z predaja cenných papierov plynuli daňovníkovi s obmedzenou daňovou povinnosťou t.j. daňovníkovi uvedenom v § 2 písm. e) ZDP a tieto by nespĺňali podmienku oslobodenia od dane v súlade s § 9 ZDP, ide u neho o zdaniteľný príjem, ktorý je ako zdroj na území SR (predmet dane) vymedzený v § 16 ZDP.

Podľa tohto ustanovenia je príjmom zo zdroja na území SR daňovníka s ODP príjem:

- z úhrad od daňovníkov s neobmedzenou daňovou povinnosťou a od stálych prevádzkarní daňovníkov s ODP, ktorými sú aj príjmy z prevodu cenných papierov emitovaných daňovníkmi so sídlom na území SR okrem príjmov z prevodu štátnych dlhopisov a štátnych pokladničných poukážok [§ 16 ods. 1 písm. e) bod 5 ZDP],

- z prevodu akcií, účastí alebo podielov na spoločnosti, ak táto spoločnosť vlastní nehnuteľný majetok nachádzajúci sa na území SR, ktorého účtovná hodnota vyplývajúca z účtovnej závierky zostavenej za účtovné obdobie predchádzajúce prevodu je viac ako 50 % hodnoty vlastného imania tejto spoločnosti alebo tohto družstva [§ 16 ods. 1 písm. h) ZDP].

Tieto príjmy sú zdaniteľnými príjmami, z ktorých platiteľ príjmu zabezpečuje daň podľa § 44 ZDP vo výške 19 % z príjmu, s výnimkou vykonávania úhrad vyplácaných, pripisovaných alebo poukazovaných v prospech daňovníka s ODP, ktorý je daňovníkom podľa § 2 písm. t), t.j. daňovníkom členského štátu Európskej únie.

Ak by takéto príjmy plynuli daňovníkovi nespolupracujúceho štátu podľa § 2 písm. x) ZDP, daň sa zabezpečuje vo výške 35 %.

Tieto príjmy sú však zdaniteľné len v prípade, ak nie sú od dane oslobodené podľa ustanovení ZDP, resp. v prípade, ak plynú zo štátu, s ktorým má SR uzavretú zmluvu o zamedzení dvojitého zdanenia, ak táto zmluva umožňuje zdaňovať predmetný príjem v štáte zdroja.

V prípade príjmov z predaja cenných papierov podľa § 8 ods. 1 písm. e) príjmy z prevodu cenných papierov, ZDP je tieto možné znížiť o výdavky podľa:

- § 8 ods. 2 ZDP, a to o výdavky preukázateľne vynaložené na dosiahnutie príjmov z predaja cenných papierov,

- § 8 ods. 5 ZDP, ktorými sú napr. kúpna cena cenného papieru, cena cenného papiera zistená v čase nadobudnutia, ak ide o cenný papier nadobudnutý bezodplatne (dedením, darovaním),

Samostatným druhom príjmov z predaja zahŕňaným medzi ostatné príjmy, oddeleným pre daňové účely od sústavy cenných papierov, aj keď nimi sú, je príjem z predaja opcie uvádzaný v § 8 ods. 1 písm. d) ZDP a príjem z derivátových operácií uvádzaný v § 8 ods. 1 písm. k) ZDP.

Na uplatnenie výdavkov k príjmom z predaja opcií sa vzťahuje ustanovenie § 8 ods. 2 a ods. 5 ZDP tak ako pri príjmoch z predaja cenných papierov.

Na príjmy z prevodu opcií sa vzťahuje aj oslobodenie od dane rovnakým spôsobom ako pri príjmoch z predaja cenných papierov.

Na uplatnenie výdavkov k príjmom z derivátových operácií sa vzťahuje § 8 ods. 11 ZDP, podľa ktorého sa za výdavky považujú poplatky a iné podobné platby súvisiace s realizáciou derivátových operácií a výdavky súvisiace s vyrovnaním týchto derivátových operácií.

V prípade podmienok oslobodenia, ktoré sú nastavené pre cenné papiere, opcie a derivátové operácie, s ktorými je obchodované na regulovanom trhu v rámci účtov dlhodobého investičného sporenia, sú v § 8 ods. 14 ZDP nastavené aj striktné podmienky pre dodanenie týchto príjmov, ak dôjde k porušeniu podmienok určených pre oslobodenie v týchto prípadoch.

Podľa tejto úpravy, ak dôjde k porušeniu podmienok pre oslobodenie vymedzených príjmov z predaja cenných papierov, opcií a derivátových operácií obchodovaných v rámci portfólia dlhodobého investičného sporenia podľa § 9 ods. 1 písm. l) ZDP v nadväznosti na § 7 ods. 14 zákona o cenných papieroch, musí všetky dosiahnuté príjmy dodaniť, pričom pri ich spätnom zdanení nemôže využiť oslobodenie príjmov z predaja cenných papierov nastavených v:

- § 9 ods. 1 písm. i) ZDP, t. j. do výšky 500 EUR v úhrnne s ďalšími príjmami nastavenými v rámci tohto ustanovenia a to aj v nadväznosti na § 9 ods. 1 písm. g) ZDP (oslobodenie príjmov z prenájmu a príležitostných činností),

- § 9 ods. 1 písm. k) ZDP, t. j. oslobodenie príjmov z predaja cenných papierov prijatých na obchodovanie na regulovanom trhu, ak predaj cenného papiera nastal po uplynutí jedného roka od nadobudnutia tohto cenného papiera.

Daňovník pri zahrnovaní tejto sumy do základu dane (čiastkového základu dane) vychádza z údajov poskytnutých od finančnej inštitúcie oprávnenej na poskytovanie investičných služieb podľa § 73i až 73l a § 75 ods. 9 zákona o CP.

Príklad

Daňovník si v marci 2023 zriadil prostredníctvom obchodníka s cennými papiermi DIS, v rámci ktorého začal obchodovať prostredníctvom obchodníka s cennými papiermi s cennými papiermi a opciami. V roku 2023 nakúpil v rámci tohto účtu cenné papiere v hodnote 1 600 EUR a opcie v hodnote 600 EUR. Tieto v roku 2023 aj predal, pričom cenné papiere predal za 2 700 EUR a opcie za 950 EUR.

Takto získané prostriedky hneď reinvestoval a nakúpil cenné papiere za celú sumu 3 650 EUR. Príjem z predaja cenných papierov a opcií má daňovník v súlade s § 9 ods. 1 písm. l) ZDP oslobodený od dane. V roku 2024 nakúpil ďalšie cenné papiere, a to 10 cenných papierov v hodnote po 300 EUR za každý jeden z nich. V roku 2025 predal všetky cenné papiere za 10 000 EUR a zrušil DIS. Vzhľadom na skutočnosť, že daňovník porušil podmienky nastavené v § 7 ods. 11 zákona o CP (držba a nevyberanie počas 15 rokov), musí všetky príjmy z predaja cenných papierov zdaniť spôsobom nastaveným v § 8 ods. 14 ZDP, pričom obchodník s cennými papiermi mu musí doručiť záznam o každom jednotlivom obchode s cennými papiermi a opciami v súlade s § 75 ods. 9 zákona o CP.

Podľa § 8 ods. 14 ZDP daňovník, ktorý porušil podmienky upravené v zákone o cenných papieroch, musí v zdaňovacom období, kedy k ich porušeniu došlo, zahrnúť do základu dane (čiastkového základu dane) súčet súm zistených podľa jednotlivých zdaňovacích období, v ktorých dosiahol príjmy oslobodené podľa § 9 ods. 1 písm. l) ZDP. Sumy za jednotlivé zdaňovacie obdobia sa vypočítajú ako súčet kladných rozdielov medzi jednotlivými druhmi príjmov podľa odseku 1 písm. d), e) a k) a výdavkami podľa odsekov 5 a 11 prislúchajúcich k týmto jednotlivým druhom príjmov, pričom pri ich výpočte daňovník neuplatní oslobodenie podľa § 9 ods. 1 písm. i) a k) ZDP. Uvedené znamená, že v roku 2025 bude musieť zdaniť príjmy z predaja cenných papierov a opcií za predchádzajúce roky, a to spôsobom, ako by ich zdaňoval v príslušnom zdaňovacom období, v ktorom mu tieto príjmy plynuli.

Podľa § 7 Zákona 566/2001 o Cenných papieroch - Dlhodobým investičným sporením je investovanie finančných prostriedkov do portfólia vykonávané prostredníctvom obchodníkov s cennými papiermi, pobočiek zahraničných obchodníkov s cennými papiermi a iných finančných inštitúcií oprávnených podľa tohto zákona a osobitného predpisu na poskytovanie investičných služieb riadenia portfólia a vykonávanie pokynov klienta na jeho účet, ak sú splnené tieto podmienky:

a)portfólio bolo zriadené na obdobie najmenej 15 rokov a v období 15 rokov od vytvorenia portfólia z neho nebolo klientovi vyplatené plnenie; vyplatenie plnenia z dôvodu presunu portfólia k inej finančnej inštitúcií sa nepovažuje za vyplatenie plnenia, ak sa takýto presun uskutoční do troch mesiacov od zrušenia portfólia v pôvodnej finančnej inštitúcii,

b) maximálna výška finančných prostriedkov, ktorú možno investovať za jeden kalendárny rok, je najviac v sume 6 000 eur, pričom do tejto sumy sa nezapočítavajú reinvestície v rámci portfólia.

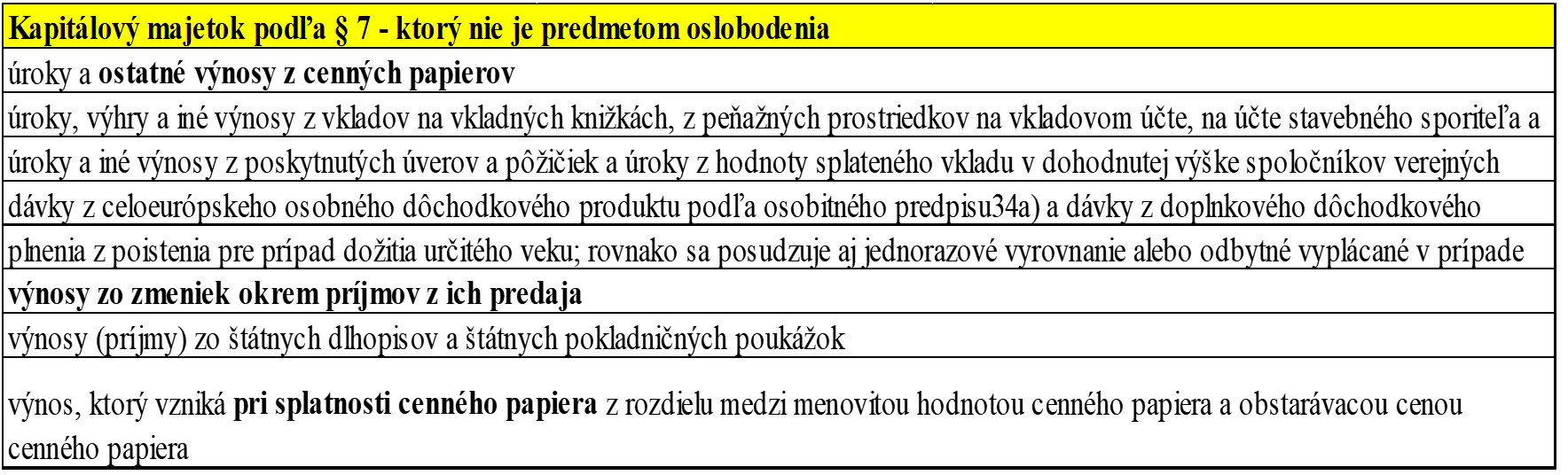

Rozsah oslobodenia transakcií na účtoch DIS je vymedzený v § 9 ods.. písm. l ZDP a to na príjmy z predaja CP a opcií a z derivátových operácií. Iné príjmy ako na príklad príjmy z kapitálového majetku ( kupóny, príjmy z vrátenia podielových lisov a pod.), ktoré sa zahŕňajú medzi príjmy podľa § 7 ZDP nie sú od dane oslobodené.

Oslobodenie

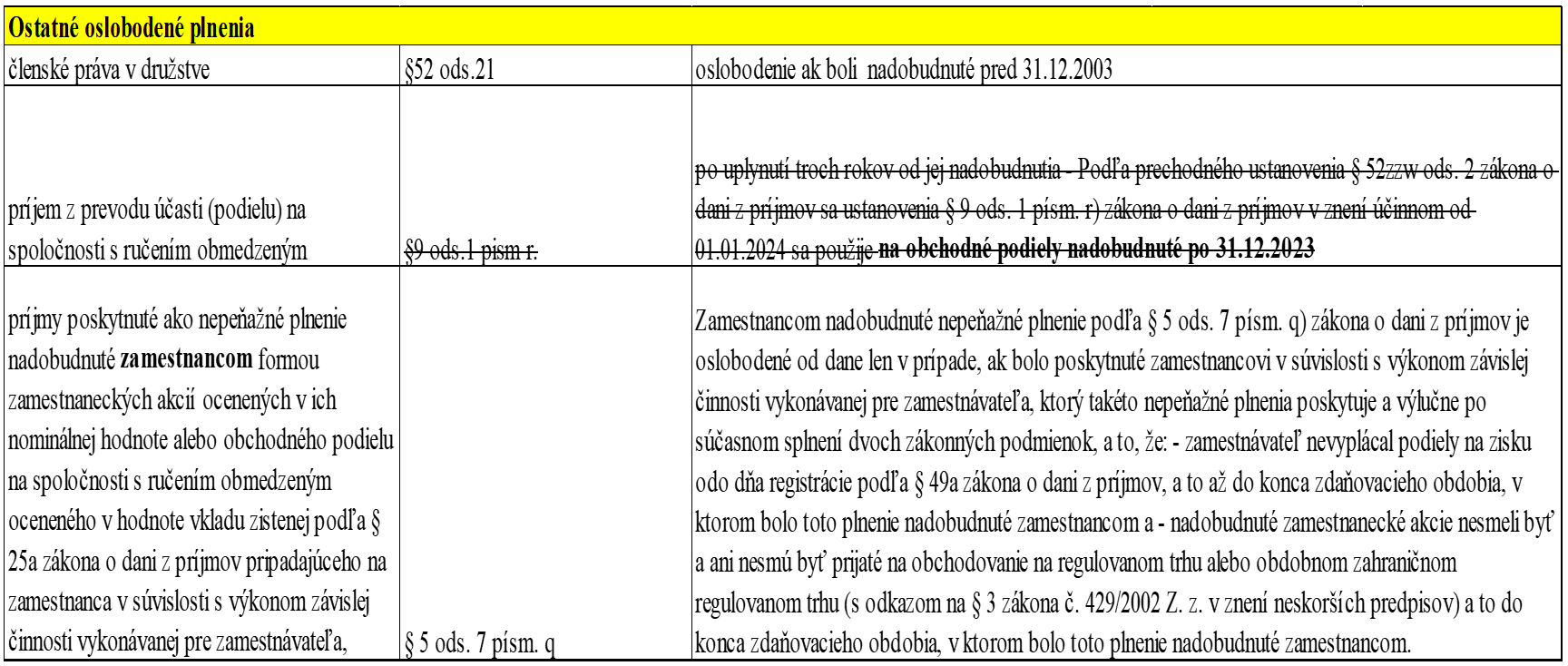

Cenné papiere nadobudnuté do 31.12.2023

Špeciálnou kategóriou sú cenné papiere nadobudnuté do 31.12.2003, ktoré sa posudzujú podľa § 52 ods. 20 ZDP, podľa ktorého sa na zdanenie príjmu z predaja cenných papierov obstaraných pred účinnosťou tohto zákona použijú ustanovenia § 4 ods. 1 písm. d), § 10 ods. 3 písm. a) a § 58 ods. 8 zákona č. 366/1999 Z.z. o daniach z príjmov v z. n. p. (ďalej len "zákon č. 366/1999 Z.z.) aj po 31.12.2003. Podľa uvedených predpisov je príjem z predaja cenných papierov, ktoré daňovník nadobudol do 31.12.2003, dosiahnutý z ich predaja v roku 2023, oslobodený od dane z príjmov v plnej výške, a to bez ohľadu na skutočnosť, či tieto cenné papiere boli prijaté na obchodovanie na regulovanom trhu alebo neboli.

Od dane z príjmov sú teda oslobodené v plnej výške príjmy z prevodu (predaja) cenných papierov nadobudnuté do 31.12.2003, za predpokladu, že daňovník o cenných papieroch neúčtoval ako o obchodnom majetku.

Oslobodenie do 500 EUR pre niektoré CP až 925,95 EUR

Od dane z príjmov sú oslobodené príjmy z prevodu (predaja) cenných papierov nadobudnuté po 31.12.2010 (ak nie sú oslobodené od dane v plnom rozsahu podľa § 9 ods. 1 písm. k) zákona o dani z príjmov), ak úhrn týchto príjmov znížený o výdavok podľa § 8 ods. 5 a 7 nepresiahne v zdaňovacom období 500 EUR. Ak rozdiel medzi úhrnom príjmov a úhrnom výdavkov presiahne 500 EUR, do základu dane sa zahrnie len rozdiel nad takto ustanovenú sumu. Ak by daňovník súčasne dosiahol aj príjmy z prenájmu nehnuteľnosti (§ 6 ods. 3) a príjmy z príležitostných činností (§ 8 ods. 1 písm. a) zákona o dani z príjmov), uplatní sa oslobodenie od dane zo všetkých príjmov najviac v úhrnnej výške 500 EUR.

Ak sa však jedná o príjem z prevodu cenných papierov nadobudnutých od 1.1.2004 do 31.12.2010 (ak nie sú oslobodené od dane v plnom rozsahu podľa § 9 ods. 1 písm. k) zákona o dani z príjmov), na tento príjem sa môže uplatniť ešte oslobodenie v súlade s § 52j ods. 2 zákona o dani z príjmov, t. j. oslobodenie do sumy 5-násobku životného minima platného k 1.1.2010, čo predstavuje sumu 925,95 EUR.

Oslobodenie po roku držby

Od dane z príjmov je oslobodený príjem z predaja (prevodu) cenných papierov prijatých na obchodovanie na regulovanom trhu alebo na obdobnom zahraničnom regulovanom trhu, ak doba medzi ich nadobudnutím a predajom presiahne jeden rok a to len za predpokladu, že doba medzi ich prijatím na regulovaný trh alebo obdobný zahraničný regulovaný trh a predajom presiahne jeden rok.

Čo sa neoslobodzuje

Oslobodený od dane nie je príjem z predaja cenných papierov, ktoré boli zahrnuté v obchodnom majetku daňovníka, ak o týchto účtoval alebo evidoval (§ 6 ods. 11 ZDP). Uvedené oslobodenie vyplýva z ustanovenia § 9 ods. 1 písm. k) zákona o dani z príjmov. S účinnosťou od 1.1.2024 sa uvedené oslobodenie nevzťahuje na príjmy z prevodu cenných papierov nadobudnutých ako nepeňažné plnenie podľa § 5 ods. 7 písm. q) alebo § 9 ods. 1 písm. p) zákona po 31.12.2023.

S účinnosťou od 1.1.2024 príjem z prevodu cenných papierov, ktoré boli obchodným majetkom daňovníka, alebo ktoré daňovník nadobudol ako nepeňažné plnenie podľa § 5 ods. 7 písm. q) alebo § 9 ods. 1 písm. p), nie je oslobodený do dane z príjmov ani do sumy 500 EUR. Uvedené sa však vzťahuje iba na príjem z prevodu cenných papierov nadobudnutých po 31.12.2023.

Ing. Lucia Sandtner, PhD

Audítor, daňový poradca

Príloha: Aktualizácia prehľadu oslobodenia po lex Konsolidácia